ワンストップ特例申請したふるさと納税が、反映なし、何故?

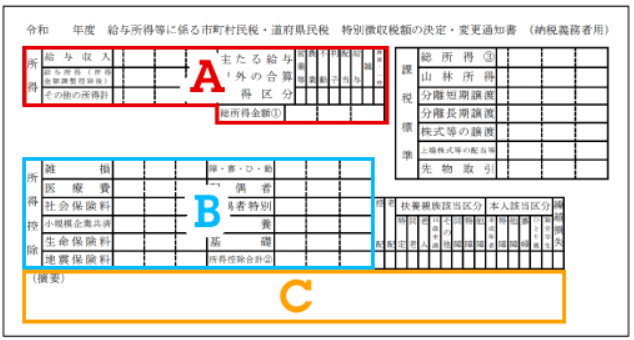

令和2年にふるさと納税した5万円が、先月末に届いた住民税決定通知書の概要欄(下図Cの位置)に適用額が記載されていませんでした。昨年は(納税額-2000円)の金額が、住民税と県民税に分かれて記載がありました。

慌てて市の税務課に問い合わせたところ、ワンストップ特例申請した後に、確定申告をするとワンストップ特例申請がキャンセルされるとのことで、それが原因で記載がされていないことが分かりました。

今回の確定申告は、コロナ禍で保有していた投資信託にマイナスが大きく生じたので損益通算と損失繰越の控除を行う確定申告をした際に、ふるさと納税の寄付金控除を記載していなかったことが原因のようでした。ワンストップ特例申請していたので記載不要と思い込んでいました。

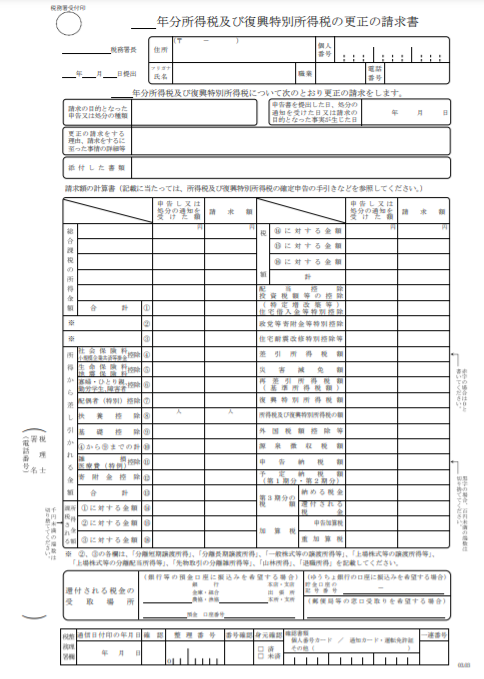

5万円(正確には48,000円)は大きいですから、早速、修正申告をすべく調べていたら、「更生の請求」という制度があることが分かりました。下記の書類です。

48,000円を取り返すべく、慣れない書類に悪戦苦闘しながら数字を書き込んで、本日、税務署宛てに投函してきました。

今まで確定申告なんてしたことないうえに、この「是正の請求」についても初めてのトライです。本当にこの手続きで正しいかも怪しいですが、とにかく動いてみました。

申請が認められてお金が返金されるのに3か月くらいかかるようなので、楽しみに待つことにします。

「住民税決定通知書」で絶対に確認すべき3項目

住民税決定通知書が手元に届いたら、一度は見方をしっかり見たほうが良いと思います。ポイントは下記の通りですので、参考にしていただけければよろしいかと。

所得

まずは所得欄の給与収入と給与所得を確認しましょう。

給与収入は年収、給与所得は収入から所得控除等の会社員に認められている経費を差し引いた残りの金額だと考えましょう。

前年の年末に会社から「給与所得の源泉徴収票」を受け取っているはずです。その書類を探し、そこに記載されている給与の「支払い金額」と「給与所得控除後の金額」を確認し、同じになっているかチェックしましょう。

所得控除

次に所得控除欄をチェックします。所得控除とは会社員に認められている経費のことです。所得控除は全部で14種類あります。

- 基礎控除

- 医療費控除

- 雑損控除

- 社会保険料控除

- 小規模企業共済掛金控除(iDeCoの掛金を払っているなど)

- 生命保険料控除

- 地震保険料控除

- 障がい者控除

- 寄付金控除

- 寡婦ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

それぞれ控除できる条件や金額に違いがあります。給与所得からこれらの控除を引いた金額が、課税所得となります。配偶者、子供など扶養家族がいる、持病があるなど、各人が様々な事情があり、課税所得を減らすことができるのです。

年末調整で申告ができる所得控除と確定申告をしないと申告ができない所得控除があります。「所得控除」の欄に控除される金額が記載に漏れがないか確認しましょう。

税額

最後に税額欄を確認しましょう。

市町村民税と道府県民税の欄のそれぞれに税額控除前所得割額、税額控除額、所得割額、均等割額が記載されています。税額控除前所得割額には、課税所得に税率をかけた金額がそれぞれ記載されています。

税率は市町村民税・特別区民税が6%、道府県民税・都民税が4%(政令指定都市は市民税8%、道府県民税2%)が原則となっています。

所得割の金額は税額控除前所得割額から税額控除額を引いた金額(100円未満切り捨て)となります。

ふるさと納税をしたという人、住宅ローン控除があるという人などは、税額控除が適用できます(税額控除前所得割額からさらに税金を差し引ける)。申告した金額が反映されているかをしっかりと確認しましょう。

ちなみに、コロナ関係の特定定額給付金(10万円)や子育て世帯への臨時特別給付金のような給付金は非課税となるそうです。

私はこのような住民税決定通知書をまじまじと見つめたのは、会社に入ってから初めてです。今まで本当に無頓着でした。何も知らない、知っても動かないと本当に搾取されますよね。

来年は、ふるさと納税の他に医療費控除も申告する必要があるので、しっかり学んでいきたいと思います。

コメント